住宅ローンの審査ってどういうもの?審査を通すコツを教えます

2020.02.20

住宅購入をしようとするとき、多くの場合で住宅ローンの利用を検討します。住宅ローンを利用するには、利用しようとする金融機関で審査を受けなければなりません。必ずしも審査に通るわけではなく、審査に通らなければ、住宅ローンを借りることはできません。住宅ローンの審査はどのように行われるのでしょうか。

今回は住宅ローンの審査について詳しくみてきましょう。

Contents

事前審査と本審査

住宅ローン 審査 事前審査 本審査

住宅ローンの審査には、事前審査と本審査とがあります。つまり2回審査を受けなければならないのです。

事前審査は、購入したい住宅が決まり、購入しようとする物件の価格がある程度定まると第一段階の審査として行われます。1日から1週間程度で結果がでます。

事前審査が通ると今度は本審査を受けます。事前審査よりさらに詳しく、住宅ローンを借りようとする人の信用について審査されます。本審査の結果がでるまでには1週間から2週間くらいかかります。本審査を通れば、住宅ローンの契約手続きをすることができます。

事前審査

住宅ローン 事前審査

事前審査の審査基準

事前審査では、住宅ローンを借りようとする人の返済能力について審査されます。どのような基準で審査されるのか見ていきましょう。

・年齢

住宅ローンは長期にわたる返済期間となる場合が多いため、完済時の年齢を80歳までとしている金融機関が多く見られます。完済時に80歳を超えないかどうかが審査基準となります。

・年収

年収は高いかどうかよりも安定しているかどうかが審査基準となります。収入が安定していないと、住宅ローンの返済が滞る可能性があるためです。

・勤続年数

転職を繰り返している人よりは同じ会社に何年も務めている人の方が、収入が安定していると判断されやすいです。

・雇用形態

自営業者やパート・アルバイトなどよりは会社員、会社員よりは公務員、中小企業よりは大企業といったように、安定した職種と判断されると審査に通りやすくなります。とはいえ、自営業者や中小企業に勤めている人が審査に通らないわけではありません。金融機関が必要とする収入を確認できる書類をきちんと提出すれば審査を通る可能性は十分にあります。自営業者の場合には、過去3年分の事業実績等の資料が必要になります。

・健康状態

住宅ローンを返済中に借入を行っている人に万が一のことがあっては返済が滞ってしまいます。そのため、健康状態が良好な人の方が審査に通りやすくなっています。

また、住宅ローンを組む場合には、ほとんどの場合で団体生命信用保険への加入が必要となりますが、この加入にも健康状態が良好であることが求められます。

・返済負担率

返済負担率とは、年収によって1年間にどのくらい返済ができるか基準値になるものです。返済負担率は金融機関によって異なります。各金融機関で差はありますが、収入の20%~40%内のところが多いです。

例えば、年収500万円の人で、返済負担率30%で計算すると、年間で150万円なら返済可能ということになります。月々にすると12万5千円が支払い可能額ということになります。

この返済負担率を超えて、借入を行おうとすると、金融機関から返済能力を疑われ、借入ができない場合があります。自分の収入の中で無理せず借り入れを行うことが重要です。

住宅購入後には、住宅ローンの支払いだけでなく、固定資産税や修繕費の支払いなど、これまでになかった支払いが増えます。マンションを購入した場合には管理費などの支払いも必要です。住宅ローンを返済負担率ギリギリまで借入れしてしまうと、この辺の支払いの余裕がなくなってしまう可能性があります。余裕をもった返済プランをたてましょう。

事前審査に必要な書類

・印鑑

・本人確認書類(運転免許証、健康保険証、パスポート等)

・年収が確認できる資料(源泉徴収票、または確定申告書等)

・物件情報が把握できる書類(物件のチラシ、物件の見積書や、間取り図、物件の場所がわかる地図等)

*各金融機関で異なる場合があります。

本人確認書類や年収が確認できる資料については自分で用意しなければなりませんが、物件の見積書や間取り図、売買契約書などは不動産会社が用意してくれます。

本審査

住宅ローン 本審査

本審査の審査基準

本審査では、事前審査で審査された内容についてさらに詳しく審査されます。また、借入しようとする人の信用情報についても審査されます。

・信用情報の審査

信用情報とは、クレジットカードなどの使用で返済が遅れたり、滞っていたことがないかという情報のことです。過去にそのような履歴があると、その履歴は5年間、信用会社に保管されることとなります。住宅ローン借入先の金融機関は、審査のときにこの情報を確認します。そのような履歴があると、金融機関の審査を通らなくなってしまう可能性は高くなります。

・担保物件がある場合にはその評価額

物件を担保として登録する場合には、その物件価値についても審査されます。担保物件とは、住宅ローンの返済がなにかしらの理由でできなくなってしまったときに、金融機関がその代償として押収する物件のことです。

担保が不要な住宅ローンもあります。担保が不要な代わりに金利が高めに設定されていたり、借入上限金額が低い、借入可能期間が短いなど、条件が厳しく設定されています。

本審査に必要な書類

・実印

・住民票

・印鑑証明書

・課税証明書

・収入を確認できる書類(源泉徴収票や確定申告書等)

・身分証明書(運転免許証、健康保険証等)

・売買契約書(売買契書、重要事項説明書等)

・担保物件確認書類(登記簿謄本等)

*各金融機関で異なる場合があります。

審査を通すためにできること

住宅ローン 審査 通る できること

事前に信用会社に自分の信用情報を取り寄せる

日本には、信用会社が3つあります。自分の信用情報がどこに登録されているかわからないので、3つ全部から信用情報を確認すると間違いありません。

信用会社には、クレジットカードの使用履歴だけでなく、個人の年収や勤務先、転職履歴、公共料金支払い状況、借入ローンの支払状況などの金融履歴が掲載されています。

個人には「本人開示制度」の権利があるので、情報センターに連絡し、情報を取り寄せることができます。開示方法は、インターネット開示や郵送、もしくは窓口開示です。情報開示には1回につき500円から1000円程度かかります。

信用情報センタ-

・CIC(インターネットから受付可能、パソコン、スマホ、郵送、窓口より選択開示)

・JICC(インターネットから受付可能、スマホ、郵送、窓口より選択開示)

・KSC(郵送のみ受付、郵送による開示)

返済負担率を超えないように借り入れる

返済負担率を超えて住宅ローンの審査を行うと審査に通りにくくなってしまいます。金融機関によって異なりますが、収入の20%~40%が目安です。年間の可能返済額から返済負担率を算出することもできます。

返済負担率=年間返済額÷年収×100

この場合の「年間返済額」には、住宅ローンの額だけでなく、他に借入金がある場合にはその額も含めることに注意が必要です。また、「年収」は社会保険料や所得税などの金額を差し引く前の額面金額を入れます。

他のローンは完済させておく

住宅ローンの借入可能額の計算をするときに、他に借入している金額があると、その分、借入可能額が減ってしまいます。

例えば、車のローンなど、他に借入れがある場合には、住宅ローンを検討する前に完済するなどしていたほうが、審査に通りやすくなります。

頭金を準備しておく

多額の金額を借り入れようとする場合には、頭金の準備があった方が審査は通りやすくなります。住宅購入を計画的に検討し、準備金を用意していたということは、返済能力が高いと金融機関に判定されるためです。

終わりに

住宅ローン 審査 事前準備

住宅ローンの審査について解説しました。住宅ローンの審査には事前審査と本審査と2段階あり、事前審査では返済能力を、本審査では返済能力と信用を審査されることがわかりました。事前審査を通ったからといって、必ずしも本審査を通るわけではありません。

住宅ローンの審査を通るためには、無理のない返済プランをたてることはもちろん、信用情報を事前に確認しておく、他のローンがあれば完済させておく、頭金の用意など、事前準備が大切です。もし、信用情報に問題があったとしたら、情報が消えるまで待ち、その間に頭金を用意するなどすることもできます。

金利の動向を念頭に置く必要はありますが、焦らず、家族で楽しみながらマイホーム購入へむけて準備ができるといいですね。

こちらのブログもおすすめ

・買う家が決まった!住宅ローンってどうやって借りるの?流れを解説します

・いくら借りることができて毎月の返済金額はいくら?住宅ローンシミュレーションがおすすめ!

・固定金利と変動金利どちらがいいの? 住宅ローンの選び方を解説します。

マイホーム初めて相談の詳細・お申し込みはこちら

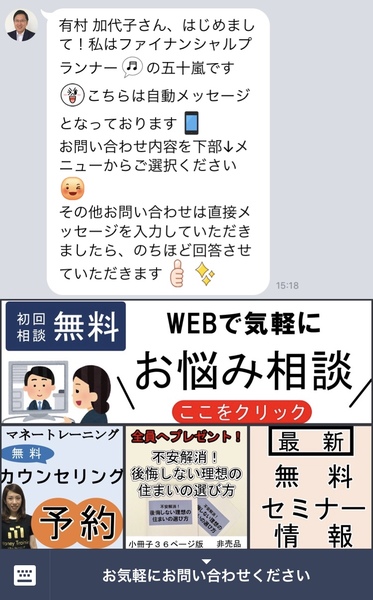

LINE公式アカウントから小冊子「不安解消!後悔しない理想の住まいの選び方」プレゼント!

↓友だち追加は今すぐこちらから

![]()

友だち追加で、無料セミナー情報、無料個別相談予約ページへとアクセスできます。

【LINE公式アカウント画面イメージ】