頭金ゼロでも家が買える?住宅ローンの頭金について解説します。

2020.03.02

住宅ローンを利用しようとするとき、以前は頭金を物件価格の2割以上用意しなければ住宅ローンを借りることはできませんでしたが、最近は頭金ゼロで全額借り入れることができるようになりました。

ですが、頭金ゼロで住宅ローンを借りるのは危険だという意見もあります。実際は頭金を入れた方がいいのか、入れないほうがいいのかどちらなのでしょうか。

頭金を入れるにしても入れないにしてもどちらにもそれぞれリスクはあります。詳しくみていきましょう。

Contents

頭金ゼロのリスク

住宅ローン 頭金 ゼロ

リスク

まずは頭金を入れない場合のリスクをみていきましょう。

頭金ゼロのリスクは次の2点です。

・利息含めた返済額が増える

頭金ゼロで全額借り入れることはできますが、その分、利息を含めた返済額は増えます。

3000万円の物件を、35年返済、金利1.28%で借入した場合を例に頭金を入れた場合と入れない場合で比較してみましょう。

頭金ゼロの場合

借入金額 3000万円

総借入額 約3723万円(内、利息723万円)

毎月返済額 約8万8千円

頭金1割を用意した場合

借入額 2700万円

総借入額 約3351万円(内、利息651万円)

毎月返済額 約7万9千円

頭金2割を用意した場合

借入額 2400万円

総借入額 約2978万円(内利息578万円)

毎月返済額 約7万円

総借入額で比較すると、頭金ゼロの場合と比べて

頭金1割入れた場合 372万円

頭金2割入れた場合 745万円

返済額が少なくなります。

利息だけで計算すると、

頭金1割入れた場合 72万円

利息2割入れた場合 144万円

頭金ゼロの場合はその差額を多く支払うことになります。

頭金を多く用意したほうが後々の返済がらくであることがわかります。

頭金ゼロの場合だと、返済額がふえる分利息も多く支払わなければなりません。

毎月の返済額も当然増えますので、毎月の生活費を圧迫することになります。

・途中で売りたい場合、残債が残る可能性

購入した物件を住み替えなどの理由でローン支払い途中に売り払い、そのお金で新しい物件を購入しようと思っても、住宅ローンの残債が多く残っており、売りたいときには物件価値が下がっていて、残債よりも少ない価格で売却することになってしまうことがあります。

そうなると、新しい物件の購入費用に充てようと思っても、充てることができません。頭金を多く入れておくと、総返済額が少ない分、返済も早く終わるので、頭金ゼロの場合と比べてそういったリスクは減ります。

頭金を入れるリスク

住宅ローン 頭金 入れる リスク

頭金を入れないリスクについてみてきましたが、頭金を入れる際にもリスクを伴います。

・自己資金が減る

頭金に持っている現金をつきこんでしまっては、住宅購入のあとに家具や家電を買うお金がなくなってしまいますし、急に働けなくなり、給料が入らなくなってしまった場合に備えることもできません。

また、これから教育費にお金がかかる世帯ですと、その準備も必要です。頭金が必要だからといって持っているお金をつきこんでしまうのも危険です。

手元にいくら現金が残っていれば安心か、明確にする必要があります。

・頭金以外に必要となるお金が足りなくなる

住宅ローンを組む時、必要となる現金は頭金だけではありません。金融機関に支払う諸費用や売主に支払う手付金が必要になります。

諸費用とは、融資手数料や保証料、印紙代、登記費用などのことです。物件価格によっても違いますが、60万円~100万円くらいかかります。

諸費用まで住宅ローンに組むこともできますし、諸費用ローンなども登場していて、現金がない場合でも住宅ローンを組むことはできます。ただし、その分住宅ローンの審査は厳しくなります。また、優遇金利(条件をクリアした場合に、より低い金利を住宅ローンに適用させること)の適用がなくなるなどのリスクがあります。

手付金とは、住宅を購入する際に、買う人が売る人に対して、物件を購入する意思を明確にするために支払うものです。金額は、売主と買主の合意によって決められるものなどで場合によって異なりますが、10万円~100万円がおおよその相場です。(売主が不動産会社である場合は物件価格の20%までと決められています。)売主が手付金を要求しない場合は手付金がゼロであることもあります。

頭金を貯めているうちに時が経つリスク

住宅ローン 頭金 時が経つ リスク

ゆっくり頭金をためてから住宅を購入しようと思った場合にもリスクを伴います。

・金利上がる可能性

現時点では金利は低金利で推移しています。ですがこの状態がいつまで続くのかはだれにもわかりません。頭金を貯めている間に金利が上昇するリスクもあるのです。

・借りる年齢が遅くなる

住宅ローンは長期で借り入れることがほとんどです。最長35年まで借り入れることができます。ただし、住宅ローンを借りる際、金融機関は借入する人の年齢を審査します。80歳までとしているところがほとんどです。80歳の人が借入できるのではありません。借入時点から計算して、返済が終わるまでの年齢を80歳と定めているのです。借入年齢が遅くなると、借入したい金額を全額借り入れることができない、最悪の場合、住宅ローンを借りることができないこともあります。

長期的に無理のない返済計画を

住宅ローン 返済計画 ファイナンシャルプランナー 相談

頭金を入れるにしても、入れないにしても、それぞれにリスクがあることがわかりました。ではいったいどうすればいいのでしょうか。

住宅ローンに頭金をいくら用意するか問題は、これからどんなことにお金がいくら必要か、しっかりと検討したうえで、実際にいくらだったら住宅購入にお金をかけることができるのか、明確にすることが大切です。

夢のマイホームを購入したところで、生活が苦しくては意味がありません。そうならないためには、これからどんな人生を歩んでいきたいのか、何にいくらお金が必要なのか明確にする必要があります。

自分で長期的計画をたてるのが難しい場合はその道のプロであるファイナンシャルプランナーに相談するのがおすすめです。無理のない返済計画をたてて、夢のマイホーム購入を実現させましょう。

こちらのブログもおすすめ

・住宅ローン。変動、固定どちらがいいの?実はおすすめは固定型なんです。

・住宅ローンの審査ってどういうもの?審査を通すコツを教えます

・買う家が決まった!住宅ローンってどうやって借りるの?流れを解説します

マイホーム初めて相談の詳細・お申し込みはこちら

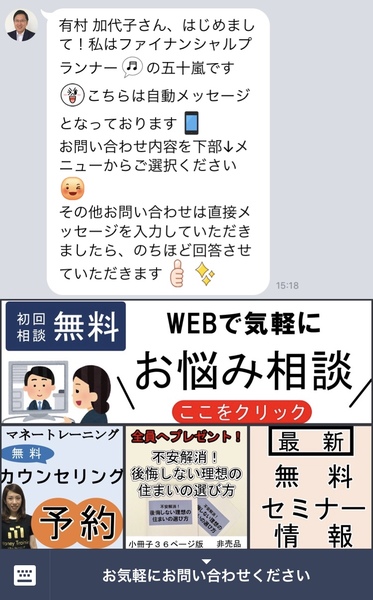

LINE公式アカウントから小冊子「不安解消!後悔しない理想の住まいの選び方」プレゼント!

↓友だち追加は今すぐこちらから

![]()

友だち追加で、無料セミナー情報、無料個別相談予約ページへとアクセスできます。

【LINE公式アカウント画面イメージ】